Cet article a été originelement publié sur le site Le monde de l’énergie

***

La hausse mondiale des prix des matières premières énergétiques, et les difficultés d’approvisionnement que cela révèle, est un des faits marquants de la reprise post-covid. La Chine, devenue à partir des années 1990 « l’usine du monde », est bien entendu touchée par ce phénomène. Cela se répercute inévitablement sur ses chaines de production et donc sur ses exportations. L’allongement des délais de livraison de marchandises en provenance de Chine sont actuellement légions.

Pourtant, avant d’être un exportateur de biens, la Chine est un producteur majeur d’énergie et en particulier de charbon. La Chine extrait en effet à elle seule 50 % du charbon mondial. Cela n’empêche pas le pays d’être en proie à de nombreuses pénuries, pouvant se traduire par des coupures de courant géantes.

Pour tenter de comprendre ce paradoxe, il faut se pencher sur l’état de la production chinoise de charbon.

Considérations générales

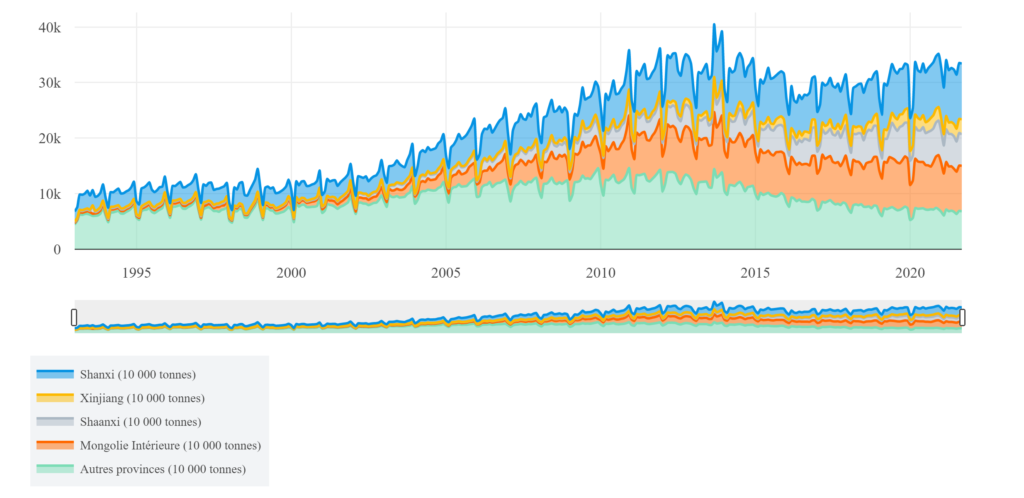

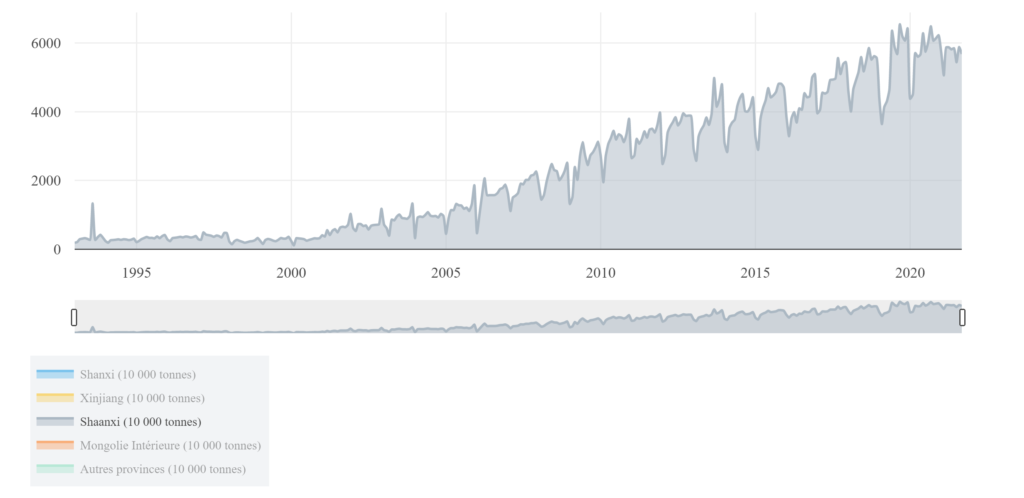

En 2021, la production chinoise de charbon évoluait autour de 330 millions de tonnes par mois, un niveau stable depuis le début de l’année 2020. La cyclicité observée sur les données mensuelles (chute de production en début d’année) est due aux célébrations du nouvel an chinois qui se déroule en cette période. À cette occasion les travailleurs migrants rejoignent leur famille restée dans les villages plus reculés du pays. L’activité économique, dont celle des mines, s’en trouve alors ralentie.

Figure 1 : Production mensuelle de charbon en Chine par province [lien]

La pandémie de la covid-19 a impacté la production de charbon du début de l’année 2020, qui a diminué légèrement plus que les années précédentes (sans que cette baisse ne soit exceptionnelle). À l’inverse, les mesures de restriction des échanges ont même permis de fortement contenir la baisse « traditionnelle » de production en janvier-février 2021. En effet, les travailleurs migrants n’ont pu regagner leurs familles et ont donc été contraints de maintenir leur activité dans les mines de charbon. Ainsi paradoxalement la covid-19 a été plutôt bénéfique à la production charbonnière.

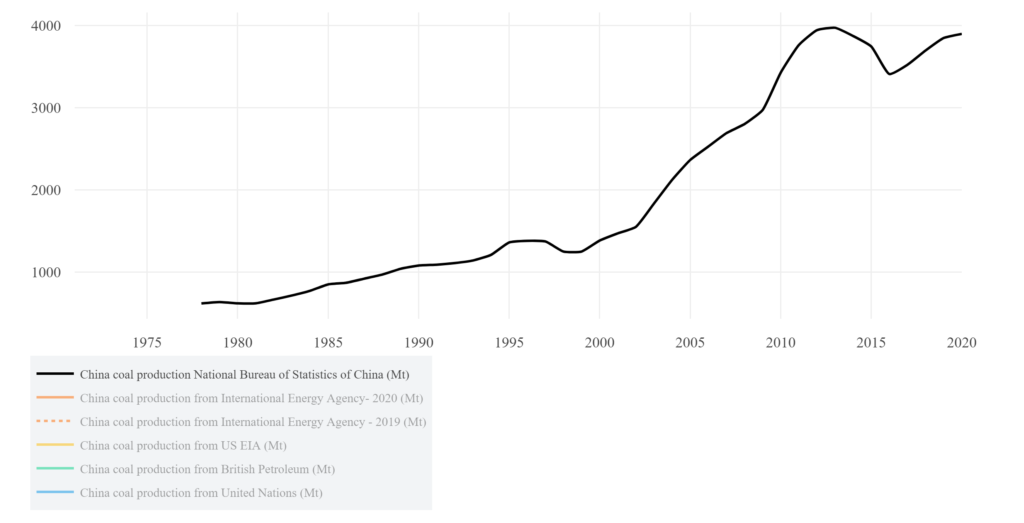

Si l’on se détache des variations saisonnières pour regarder la tendance annuelle de la production, on constate après une forte croissance au cours des années 2000 un arrêt brutal de cette hausse à partir de 2013. À cette date, la production atteint son maximum historique à près de 4 milliards de tonnes. Depuis, ce niveau n’a pas été dépassé : en 2020, elle s’établissait à 3,9 milliards de tonnes.

Figure 2 : Production annuelle de charbon en Chine (en millions de tonnes) [lien]

Contrainte climatique ou géologique ?

L’explication de cette stagnation de la production charbonnière en Chine reste à trouver. S’agit-il d’une prise de conscience des dirigeants chinois concernant les enjeux climatiques ou de santé publique (pollution atmosphérique) ? Ou s’agit-il de quelque chose de beaucoup plus structurel et d’inévitable ?

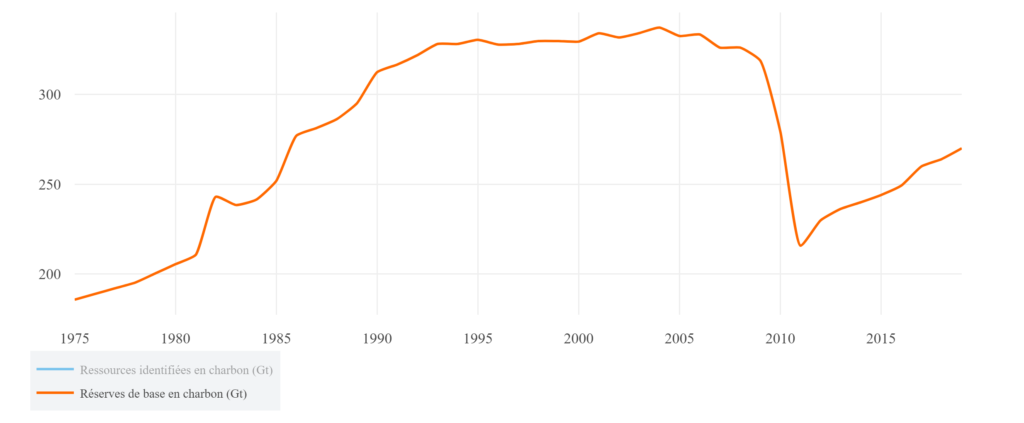

Votre serviteur penche davantage pour la deuxième alternative, celle d’une contrainte structurelle liée au manque de réserves extractibles de charbon. En effet, les « réserves de base » en charbon déclarées par la Chine sont en diminution par rapport au maximum atteint en 2004 : elles représentaient 270 milliards de tonnes en 2019 contre 337 milliards 15 ans plus tôt.

Figure 3 : état des “réserves de base” de charbon en Chine (en milliards de tonnes) [lien]

La situation réelle de l’état des réserves est sans doute bien plus préoccupante. En effet, la Chine ne publie que ses « réserves de base » en charbon. Cela correspondrait dans la classification internationale aux réserves « 3P » (Prouvées + Possibles + Probables). Or cette catégorie surestime la quantité réelle de charbon qui sera ultimement extraite du sol. Pour avoir une vision plus précise des réserves techniques de charbon disponible en Chine il faudrait diminuer les réserves de base de 50 %[1] voire 70 % dans l’hypothèse la plus pessimiste. Au rythme actuel d’extraction, les réserves restantes ne devraient donc plus permettre à la Chine de produire de charbon d’ici 25 à 35 ans.

Le tableau contrasté de la production au niveau régional.

Un autre élément, qui penche pour une contrainte géologique forte sur le développement de la production charbonnière en Chine apparaît lorsque on analyse le niveau régional. En effet, 4 régions chinoises concentrent à elles seules 80 % du volume extrait en septembre 2021. Il s’agit, par ordre d’importance, du Shanxi, de la Mongolie intérieure, du Shaanxi et du Xinjiang. Les autres régions présentent un déclin prononcé de leur production d’environ 50 % par rapport à 2012.

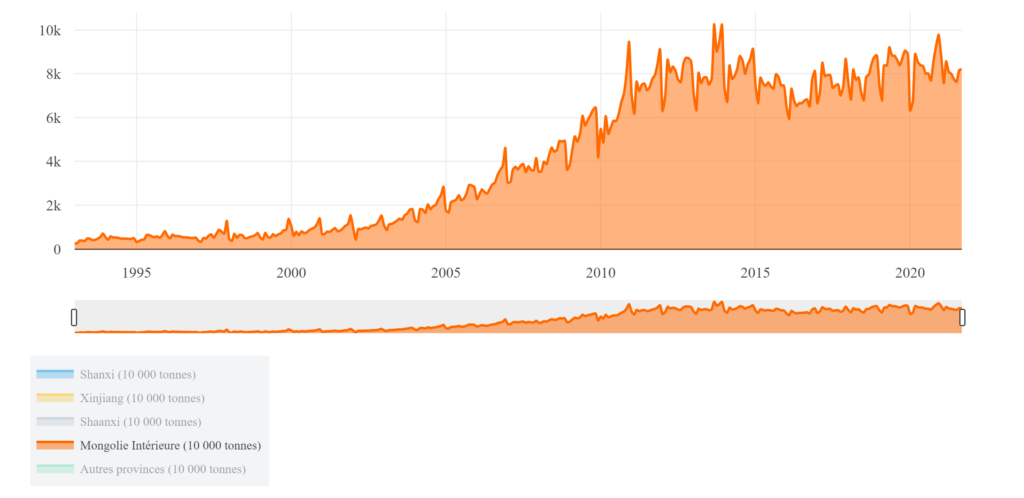

Sans présenter de déclin aussi prononcé, la Mongolie Intérieure et le Shaanxi voient stagner leurs extractions de charbon. La Mongolie Intérieure, qui fut longtemps le moteur du secteur, évolue depuis 2012 autour de 80 millions de tonnes par mois. Depuis 2019, un léger déclin semble s’être amorcé.

Figure 4 : Production mensuelle de charbon en Mongolie Intérieure (10 000 tonnes) [lien]

La région du Shaanxi, naguère forte zone de croissance, présente aussi un ralentissement des extractions depuis fin 2019. Sans doute ce ralentissement est en partie imputable à la crise de la covid-19. Néanmoins, cette hypothèse doit tenir compte du fait que deux autres régions ont connu ces derniers mois une hausse continue de leurs extractions, et ce y compris durant la pandémie. De fait, la pandémie ne peut être considérée comme l’unique raison de ce ralentissement.

Figure 5 : Production mensuelle de charbon au Shaanxi (10 000 tonnes) [lien]

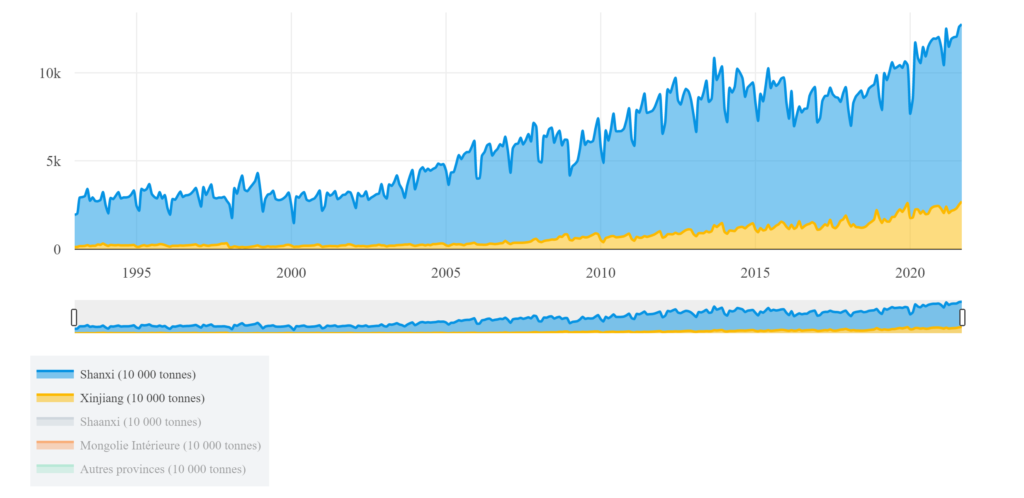

Le Shanxi et le Xinjiang sont en effet deux régions à forte croissance dont la production n’a pas été perturbée à la suite de la pandémie de covid-19. Entre septembre 2019 et septembre 2021 on note des taux de croissance respectifs de 23 % et 20%.

Figure 6 : Production mensuelle de charbon au Xinjiang et au Shanxi (10 000 tonnes) [lien]

Le fait que ces différentes régions présentent des évolutions de production contrastées nous indique que des facteurs locaux sont à l’œuvre, et en particulier des contraintes géologiques importantes.

Shanxi et Xinjiang : dernières enclaves prospères pour l’industrie charbonnière ?

Le développement récent de la production de charbon au Xinjiang n’est pas un évènement anodin. La région est très éloignée des centres de consommation situés sur le littoral chinois (3000 km de Pékin et 4000 km de Shenzhen). Le Xinjiang a donc pendant longtemps été ignoré par les industriels en raison de l’impossibilité de transporter le charbon sur des distances aussi importantes et à des coûts raisonnables.

Cependant, face au déclin de la production charbonnière dans de nombreuses régions, les autorités ont finalement poussé au développement du Xinjiang. Pour contourner le problème du transport, le charbon produit au Xinjiang est directement brûlé sur place dans des centrales thermiques. L’électricité ainsi générée est ensuite transférée à la côte via un immense réseau de lignes à très haute tension fonctionnant en courant continu (UHVDC).

En 2014, la ligne Hami-Zhengzhou longue de 2210 km est inaugurée, permettant ainsi de transférer jusqu’à 8GW de puissance électrique jusqu’aux centres de consommation. Elle est suivie en 2017 de la ligne Jiuquan–Hunan longue de 2383km et d’une puissance de 8GW, puis de Zhundong–Wannan en 2019 longue de 3324 km capable de transporter 12GW. Le charbon représentant 80% de l’électricité générée au Xinjiang, ces lignes ne sont donc que marginalement dédiées au transport de l’électricité d’origine solaire ou éolienne, contrairement à la communication gouvernementale.

Figure 7 : Techniciens travaillant sur la ligne à haute tension Zhundong-Wannan[2]

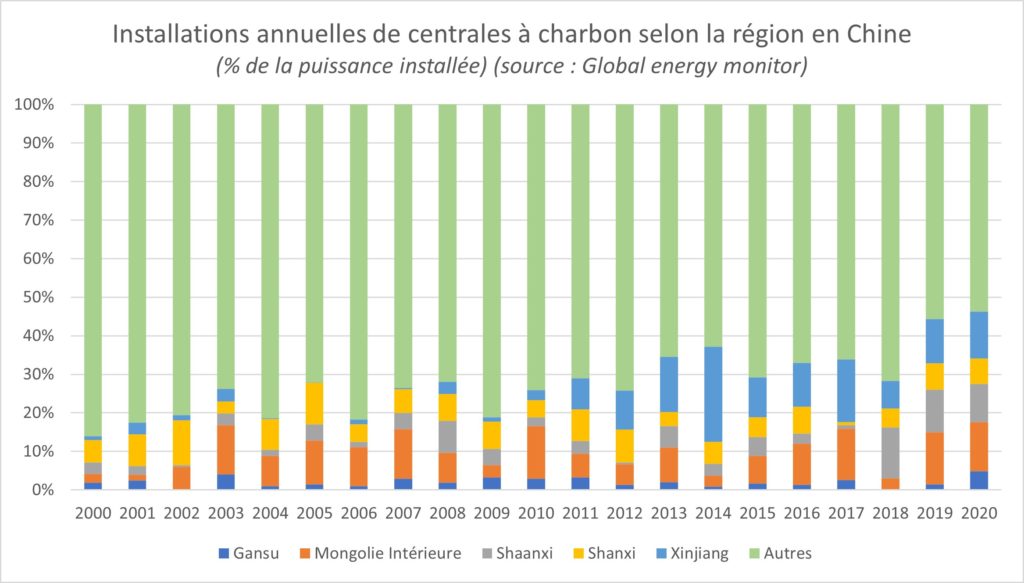

Rapprocher les centrales électriques de leur approvisionnement en combustible est également ce qui se produit dans les principales provinces charbonnières si l’on en croît les installations récentes de centrales électriques (près de 50% des installations en 2020). En effet, jusqu’à récemment, le charbon extrait des mines était transporté jusqu’aux centrales électriques situées près des grandes villes. Aujourd’hui, c’est la situation inverse que l’on observe : les centrales électriques sont « transportées » au plus près des mines de charbon. L’intérêt est double : cela diminue la pollution atmosphérique dans les villes (particules fines dégagées par la combustion de charbon) et améliore le rendement économique et énergétique des mines en évitant de couteux frais d’acheminement.

Figure 8

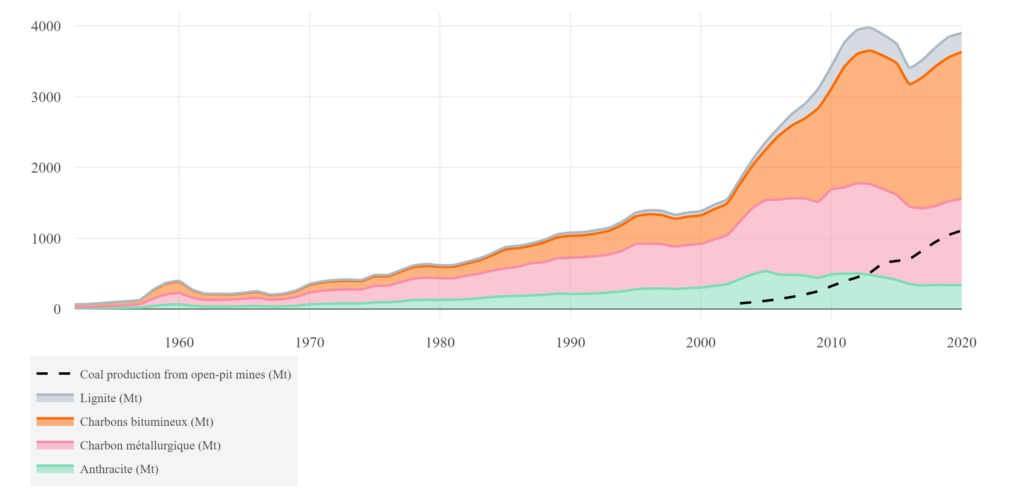

Un autre élément à relever, concerne l’évolution de la technique d’extraction et des types de charbon extraits. Ce qui explique la hausse récente de la production au Shanxi est le développement important des mines à ciel ouvert. Alors qu’elles ne représentaient que 13% de la production totale en Chine en 2013, elles en représentaient plus de 28% en 2020. Ce mouvement s’inscrit dans une politique gouvernementale plus large de rationalisation de la production nationale, via la fusion entre les entreprises locales et la fermeture des mines les moins rentables. En effet, alors que la Chine comptait 80 000 mines de charbon en activité dans les années 1980 elle n’en comptait plus que 5700 en 2018.

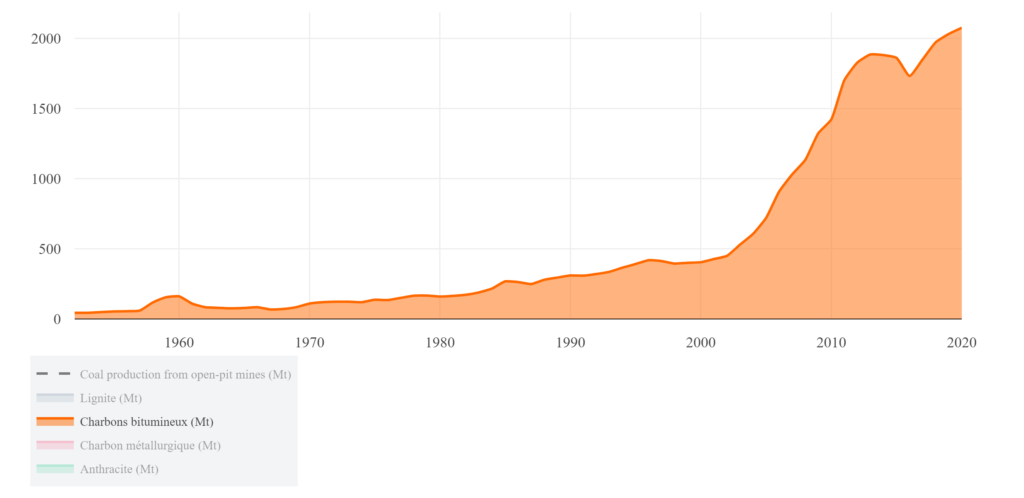

Figure 9 : Production annuelle de charbon en Chine par type (en millions de tonnes) [lien]

Le développement des mines à ciel ouvert accompagne la hausse des extractions de charbon bitumineux, un charbon présentant une qualité énergétique moindre que le charbon à coke. Cette moindre qualité est sans aucun doute une raison supplémentaire au déplacement des centrales électriques au plus proche des mines afin de maximiser le rendement énergétique de la filière.

Figure 10 : Production de charbons bitumineux en Chine (en millions de tonnes) [lien]

Ainsi, la Chine ne se lancerait pas à corps perdu dans de tels travaux herculéens (développement de régions périphériques, exploitation de charbon de moindre qualité, investissements dans les infrastructures électrique) si elle n’y était pas contrainte par l’amoindrissement de ses réserves charbonnières.

L’économie chinoise est menacée à moyen terme d’un ralentissement de ses extractions de charbon. Si d’aventure les extractions devaient ralentir dans la province de Shanxi ou du Xinjiang, c’est l’ensemble de la production chinoise qui commencerait à décliner.

L’espoir d’une compensation de ce déclin par des importations apparait vain : la production mondiale de charbon étant elle aussi en baisse depuis plusieurs années.

CONCLUSION

La Chine a été le moteur de la croissance économique mondiale depuis les années 2000 grâce à son immense potentiel charbonnier. Cependant, depuis 2013, sa production stagne en volume autour de 4 milliards de tonnes par an. La raison à ce phénomène pourrait être de nature géologique. On note en effet une diminution des « réserves de bases » en charbon déclarées par la Chine. Cet indicateur à « maille large » surestime l’état réel des réserves de charbon en Chine.

La production de charbon semble être d’ores et déjà entrée en déclin dans la plupart des provinces de Chine, à tel point que 4 provinces seulement concentrent 80% de la production nationale. La Mongolie Intérieure et le Shaanxi voient leur production stagner depuis 2019 sans que cet état de fait ne soit attribuable à la pandémie de covid-19. Seules zones en expansion, le Xinjiang et le Shanxi voient se mettre en route l’extraction de charbons difficiles d’accès. Celle-ci dépend de technologies de minage à ciel ouvert, nécessitant la rationalisation de la production afin de concentrer les investissements (fusions sectorielles et fermetures des mines les moins productives). Dans l’optique d’augmenter les rendements et de diminuer les coûts de transport, la Chine construit de nouvelles centrales thermiques au plus proche des mines avant de transporter l’électricité produite via un réseau de lignes à haute tension.

À court terme, les extractions de charbon devraient se maintenir, la modernisation du secteur permettant de compenser le déclin des zones matures. Cependant à moyen terme, le tableau est plus contrasté : les provinces du Xinjiang et du Shanxi pourraient à leur tour atteindre leur pic de production en raison du manque de ressources exploitables.

Si la Chine n’est pas en mesure de compenser ce déclin par des importations ou par le développement de nouvelles sources d’énergies, il est possible que son extraordinaire croissance économique en soit durablement affectée.

Vous avez apprécié cet article ? Soutenez le blogue sur Tipeee !

Bibliographie :

[1] Jianliang, W et al. (2013) Chinese coal supply and future production outlooks. Lien : https://core.ac.uk/download/pdf/208219036.pdf

[2] Fairley, P. (2019) China’s ambitious plan to build the world’s biggest supergrid. Lien : https://spectrum.ieee.org/chinas-ambitious-plan-to-build-the-worlds-biggest-supergrid

Leave a Reply